はじめに

もうすぐ確定申告の時期ということで、申告準備に忙しい方も多いでしょう。

確定申告は1月1日~12月31日までの1年間の所得を必要書類と共に税務署へ申告することで、受付期間は翌年の2月16日~3月15日までとなっています。

ここでは、そんな確定申告の際に揃えておきたい必要な書類をチェックリスト形式でご紹介します!

確定申告が必要な人

その前に、確定申告が必要な人とは

不動産所得、株式などの配当所得、事業所得があった人

不動産経営などを行っている人

退職金を受け取った人

山林所得や一時所得、雑所得があった人

などとなっていることを知っておきましょう。

くわしくはこちらの記事をご覧ください。

-

-

確定申告が必要なケースと不要なケース【あなたに必要かがわかります】

続きを見る

確定申告書の種類について

当たり前のことですが、確定申告を行う場合確定申告書を用意する必要があります。

この確定申告書には2種類用意されており、確定申告書AとBに分かれます。

確定申告はクラウド会計ソフトを使うと便利です。

確定申告書A

まず、Aの方は株式所得や配当金、投資信託の分配金などの取得があった場合や給与所得、雑所得、公的年金などだけの方の場合で、予定納税がない場合に使用するもの。

取得の種類が限定的なので、次にご紹介するBとは違い非常に簡便な様式です。

書類Aはアルバイトや会社員の方で年度の途中で退職したり、年末調整をし忘れた方が後で税金を還付してもらう場合に使用することがほとんどです。

確定申告書B

次に確定申告書Bについでですが、どのような所得にも対応しているため、2つの書類のどちらかで迷った時はこちらで提出しておけばなんら問題はありません。

分かりやすく言うと、給与所得の方が確定申告する場合にどちらの書類で提出してもかまわないということ。

つまり、基本的に確定申告する場合はBで提出すればよく、Aはその簡易版ということになりますね。

なお、個人事業主やフリーで仕事をしている方は事業所得に当たるので、Bで提出する必要があります。

ちなみに、これらの書類はパソコンの画面で作成後、プリントアウトして送付するかe-Taxで送付するという方法もあるので、時間がなくて税務署に行けない…という方はこの方法で申告するといいでしょう。

-

-

確定申告書B(第一表)の書き方と記入例【初心者でも大丈夫】

続きを見る

-

-

確定申告書B(第二表)の書き方と記入例【初心者でも大丈夫】

続きを見る

確定申告に必要な書類チェックリスト

(個人事業主の場合)

確定申告書

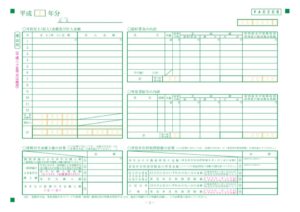

「白色申告の場合」と「青色申告の場合」に提出する基本的な書類をそれぞれまとめてみました。どちらの場合でも「確定申告書B」は提出することになります。

白色申告の場合

- 収支内訳書(一般用)

(合計2ページ。白色申告では決算書と言わずに収支内訳書と呼びます。) - 確定申告書B

(合計2ページ) - 添付書類台紙

・収支内訳書(一般用)

1ページ目には収入や売上原価、経費の内訳などを記入します。従業員や専従者(家族の従業員)がいる場合は、給料賃金の内訳なども記入します。

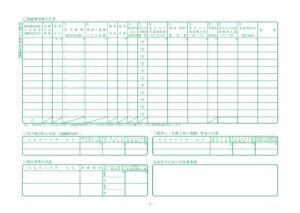

2ページ目には主な売上先や仕入先、減価償却費などを記入しましょう。

・確定申告書B

1ページ目(第一表)には事業収入や所得控除などを記入します。

2ページ目(第二表)には源泉徴収税額などを記入します。

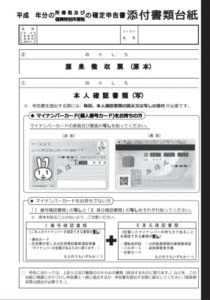

・添付書類台紙

「添付書類台紙」には、源泉徴収票や各種控除の関係書類をのりづけして提出します。なお、電子申告(e-Tax)の場合、添付書類台紙の提出は不要となります。

-

-

これを読めば白色申告のすべてがわかる【確定申告完全ガイド】

続きを見る

これらの白色申告で提出する「収支内訳書」「確定申告書B(申告書B)」は、国税庁ウェブサイトのページから必要書類をダウンロード・印刷できます。

青色申告の場合

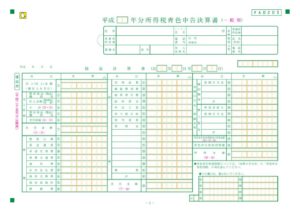

- 所得税青色申告決算書

(合計4ページ) - 確定申告書B

(合計2ページ ) - 添付書類台紙

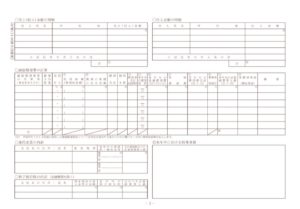

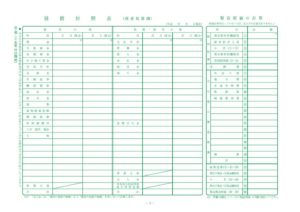

・所得税青色申告決算書

1ページ目(損益計算書)には売上や経費の内訳、所得金額などを記入します。

2ページ目(損益計算書の明細書)には各月毎の売上や、従業員がいる場合は給料賃金などを記入します。

3ページ目(減価償却の計算)には10万円を超える事業用品(PC等)を購入して減価償却する場合などに記入します。

4ページ目(貸借対照表)その年度の最初にあった資産・負債などと、年度末に残った資産・負債などをそれぞれ記入します。

-

-

貸借対照表(バランスシート)の読み方【図解付きです】

続きを見る

・確定申告書B

1ページ目(第一表)には事業収入や所得控除などを記入します。

2ページ目(第二表)には源泉徴収税額などを記入します。

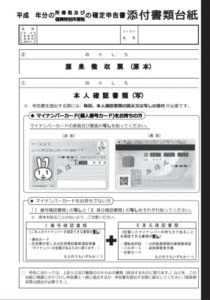

・添付書類台紙

「添付書類台紙」には、源泉徴収票や各種控除の関係書類をのりづけして提出します。なお、電子申告(e-Tax)の場合、添付書類台紙の提出は不要となります。

これらの青色申告で提出する「所得税青色申告決算書」「確定申告書B(申告書B)」は、国税庁ウェブサイトのページから必要書類をダウンロード・印刷できます。

上記は、大多数の個人事業主が利用する「一般用」で説明していますが、農業所得や不動産所得がある場合は、それぞれに用意されている書類を利用していただく必要があります。

収支内訳書や青色申告決算書には、一般用・農業所得用・不動産所得用の3種類があります。農業所得や不動産所得がなければ、「一般用」の青色申告決算書でOKです。

また、青色申告でも65万円控除を申請しないのであれば、貸借対照表は不要となります。

-

-

これを読めば青色申告のすべてがわかる【確定申告完全ガイド】

続きを見る

本人確認書類(マイナンバーカード)

当然のことですが、確定申告を行う場合本人が確認できる書類が必要になります。

その際、マイナンバーが確認できる書類に加え、マイナンバーの持ち主が確認できる書類が必要になりますが、具体的に言うと次のような書類です。

・マイナンバーの番号が確認できるもの: マイナンバー通知カードor 住民票

・身元が確認できるもの: 運転免許証、パスポート、保険証、在留カードなど

-

-

確定申告にマイナンバーは必要?【わからない時の対処法まで】

続きを見る

所得が分かる書類

確定申告の際、確定申告書第一表に収入および所得を記載する必要があるため、それらが書かれた書類を用意する必要があります。

そのため、収入および所得が証明できる書類を用意しておきましょう。

・給与、賃金、報酬、年金などがある方は支払い調書の原本または源泉徴収票の原本

・事業所得や不動産所得がある方は青色申告決算書

・株取引を行っている方は年間の取り引き計算書

・不動産の譲渡があった方は購入時の契約書や譲渡時の売買契約書、仲介手数料などの領収書

-

-

確定申告書になぜ「源泉徴収票」が必要なのか【源泉徴収票を紛失した人も必見】

続きを見る

控除を受けるための証明書類

確定申告書を提出する場合、次のような控除証明書を添付することになっています。

・小規模共済掛金控除証明書

・医療費の領収書

・社会保険料控除証明書(国民年金など)

・生命保険控除証明書

・地震保険控除証明書

なお、住宅ローン控除を始めて受けるという場合には

・土地の登記事項証明書

・土地・建物の不動産売買契約書

・住宅借入金等特別控除額の計算明細書

・住民票(写し)

・借り入れしている金融機関の残高証明書

を提出する必要があります。

2回目からは税務署から送付される年末調整のための住宅借入金等控除証明書と金融機関からの残高証明書のみで手続き可能ですし、会社員の場合は年末調整するだけで済むので簡単です。

印鑑

確定申告の際印鑑が必要になりますが、注意したいのはシャチハタはNGだということで、朱肉で押印するタイプの印鑑が必要です。また、口座から納税するという場合は銀行の届出印も用意する必要があります。

口座番号を示すもの

確定申告後所得税を口座振替にする場合や還付金を受け取る場合、口座番号を示すもの、たとえば銀行の通帳などが必要になります。

確定申告の期限に間に合わなかったら

確定申告の期限に遅れてしまった場合、重加算税や無申告加算税などがかかる場合があります。

重加算税の場合納付するべき所得税に加え、5~20パーセントも余計に払うことになり、無申告加算税になると40パーセントも加算されるというから最悪です。

もし、確定申告の時期に間に合わなかった場合でも税務署から通告される前に自主的に申告すれば5パーセントのみの加算となるため、遅れてしまってもなるべく早く申告しましょう。

-

-

確定申告が遅れた場合の対処法【あせらず対処しましょう】

続きを見る

まとめ

確定申告は準備するべき書類も多く手続きも面倒です。

ですが、申告が遅れてしまうとペナルティがあるため、今のうちからしっかりと準備しておくようにしましょう。

みなさんの確定申告がスムーズに行えるお役に立てれば幸いです!