はじめに

最近、103万円の壁が150万円の壁になった…などと、耳にしたことはありませんか?

例えば、専業主婦の方がパート勤めをする際、この年収の壁問題に必ずつきあたります。

2017年度税制改正によって所得税法が改正され、2018年より配偶者控除、配偶者特別控除の見直しが行われたのですが・・

一体どのように見直しが行われたのでしょうか?

本記事では2018年より見直された「配偶者控除及び配偶者特別控除」について解説しながら

「103万の壁」と「150万の壁」について考えていきたいと思います。

また、あわせて「130万の壁」とはなんなのかについても解説させていただきます!

奥さんがパート勤めをしている方など、ぜひご参考になさってみてください。

配偶者控除と配偶者特別控除

103万円、150万円の壁についてご説明する前に、まず「配偶者控除」と「配偶者特別控除」についてご説明していきます。

配偶者控除とは

「配偶者控除」とは、所得のない、あるいは所得の少ない配偶者を持つ人(配偶者の年収が103万円以下の人)の税金を安くする制度のことです。

控除を受けられる配偶者とは、その年の12月31日の時点で、次の四つの要件のすべてに当てはまる人です。

1.民法の規定による配偶者であること(内縁関係の人は該当しません。)。

2.納税者と生計を一にしていること。

3.年間の合計所得金額が38万円以下であること。

(給与のみの場合は給与収入が103万円以下)

4.青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

配偶者特別控除とは

「配偶者特別控除」とは、上記の配偶者控除で設定している条件よりも所得がやや高い配偶者を持つ人(配偶者の年収が103万円超の人)に対し、やはり税金を安くする制度のことです。

控除を受けられる配偶者とは、その年の12月31日の時点で、次の四つの要件のすべてに当てはまる人です。

1. 民法の規定による配偶者であること(内縁関係の人は該当しません)。

2. 控除を受ける人と生計を一にしていること。

3. その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

4. 年間の合計所得金額が38万円超123万円以下であること。

配偶者控除の申請ならクラウド会計ソフトが簡単です

103万の壁?150万の壁??

2017年度の税制改正により、配偶者控除及び配偶者特別控除の取り扱いが大きく変更されました。

図と共に詳しく解説していきます。

この解説を理解していく中で「103万の壁」「150万の壁」についての理解を深めていきましょう。

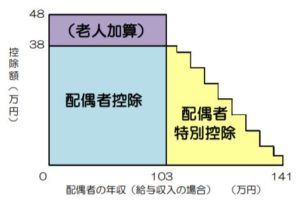

改正前の控除額イメージと「103万の壁」

上図は税制改革前の配偶者控除及び配偶者特別控除のイメージ図です。

横が配偶者の年収(給与収入)で縦が控除額ですね。

配偶者の年間収入が0円から103万円までは配偶者控除として満額の38万円の控除をうけられました。

そして103万円を超えるラインから141万円までは少しづつ控除額が下がっていくものの配偶者特別控除にて年収に応じた控除を受けられていました。

これがいわゆる税制における「103万の壁」ですね。

例えば奥さんがパート勤めをしていて、年収が103万円を超えてしまうと、旦那さんが受けられる控除が減ってしまうため、103万円の部分に壁があるという表現になっていました。

また会社によっては、その会社独自の配偶者手当を支払っている場合があり、配偶者の年収が103万円を超える場合に払われないケースがありました。これもまた別の意味での「103万の壁」ですね。

改正後の控除額イメージと「150万の壁」

いっぽうこちらが改正後の配偶者控除及び配偶者特別控除のイメージ図です(旦那さんの年収が1,120万円以下の場合)。

図の見方は先程と同じく横が配偶者の年収で、縦が控除額です。

改正後に、控除の対象となる配偶者の年収が141万円から201万円まで引き上げられました。

また控除額の満額となる38万円を受けられる配偶者の年収ラインが103万円から150万円まで引き上げられました。

これがいわゆる「150万の壁」ですね。

例えば、奥さんの年収が150万円を超えてくると受けられる控除が段階的に減っていくことが分かると思います。

ちなみに旦那さんの年収が1,120万円超~1,170万円以下、1,170万円超~1,220万円以下、1,220万円超、の場合には上図と違う控除額計算テーブルがありますのでご注意ください。

詳細は国税庁の公式HP「配偶者控除及び配偶者特別控除の見直しについて」にてご確認いただけます。

もうひとつの壁「130万の壁」とは

さて、ここまでの解説をご覧いただいて「パートで150万円まで働いても手取りは減らなくなる!」と内容をポジティブにとらえて頂いた方が多くいると思います。

奥さんがたくさん働いても旦那さんが税制優遇を受けられるようにすれば、「お仕事量を増やして働く主婦が減るだろう」というのが国の思惑でもあります。

しかし・・ことはそう簡単ではないかもしれません。

なぜなら・・まだそこに「130万の壁」が立ちはだかっているからです。

「130万の壁」=社会保障の壁

日本では「国民皆保険・皆年金」といって、誰もがなんらかの健康保険と年金保険に加入することが義務づけられています。

一般的には収入に応じてその保険料を支払うのですが、扶養されている妻の場合には、原則的に年収が130万円未満までは保険料の負担はなしで健康保険や国民年金に加入できるのです。

※60歳以上または障害をお持ちの方は年収180万円未満までとなっています。

一方で、パート収入が130万円以上になると、妻は夫の扶養から外れてしまい、自分で健康保険と年金を支払うことになります。

これが社会保障の壁・・いわゆる「130万の壁」ですね。

「130万の壁」による逆転現象シミュレーション

「130万の壁(社会保障の壁)」を超えてしまった場合の具体的なデメリットについてもう少し見ていきましょう。

奥さんの年収が132万円だった場合

年収が130万円を少しだけ超えて132万円になってしまった場合のシミュレーションをしてみます。

年収が132万円だと・・

健康保険と年金の合計額は年間で約26万円。

雇用保険や税金の負担を合わせて差し引くと・・

奥さんの手取りは約105万円となります。

奥さんの年収が129万円だった場合

次にぎりぎり130万円未満で抑えた場合・・・

健康保険と年金の合計額はもちろん0円ですね(負担なしのため)。

すると、奥さんの手取りは雇用保険や税金を差し引いても約125万円

結 論

頑張ってたくさん働いた人よりも、仕事量を調整して抑えた人のほうが、約20万円も手取りが高くなるという逆転現象が起こってしまう。。。

なんか複雑ですね。

まとめ

本記事では税制における「103万の壁」「150万の壁」そして社会保障における「130万の壁」について解説させていただきました。

現在、日本では少子高齢化が進み労働力が不足していると言われています。外国人労働力の活用について活発に議論されているのもそのためですよね。

そんな中「103万の壁」を150万まで引き上げて、専業主婦など『働きたい人がもっと働ける』ようにする改正は労働力を増やすという観点で大きな意味があったのではないでしょうか?

しかし、一方で「働かないほうが得をする」仕組みともとれる、社会保障の「130万の壁」をそのままにしていることには大きな矛盾を感じてしまいます・・

これまで日本の経済成長を最優先にするために、企業が社会保険料を負担せずに安い労働力を確保できる仕組みとして存在したと思われる「130万の壁」が、現在の日本の労働力の強化を阻んでいるというのも皮肉なものです。

「働きたい人が働きたいだけ働ける」環境は、日本が経済成長を続けるためのプラットフォーム。

政治家の皆さんには、さらなる改革を推し進めて頂き、成長のプラットフォームづくりに力を入れてほしいものですね。