はじめに

いよいよ確定申告の時期が迫ってきましたが、いざ確定申告するとなった時、分からない言葉が出てきて慌ててしまうことってありますよね?

たとえば、みなさんは減価償却という言葉を聞いたことがありますか?

言葉を聞いたことがあっても、その意味や確定申告での計算方法などについては詳しくご存じない方がいるのではないでしょうか?

ここではそんな減価償却について、その意味や計算方法及び節税効果などについてまとめていきます。

減価償却とは

減価償却とは長期にわたり使用できる高額なものを、数年、数十年にわたり少しずつ経費として計上していく手続きのことです。

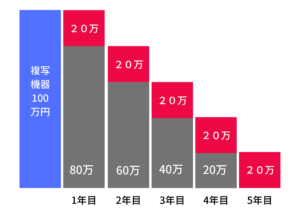

例えば複写機器(コピー機)を100万円で購入したとします。

この場合、100万円を初年度に一括で全額費用として計上するのではなく、例えば5年など国の決めた法定耐用年数に従って費用として計上します。

このように機械設備や内装設備などは、購入金額が高額であり、かつ使用期間が長期間に及ぶので減価償却という方法で費用計上していくのです。

例えば、購入した時点で購入金額を全額費用計上すると、その年度だけ費用が大きくなり、大きな赤字となってしまいますよね。

これではその年度の正しい業績がつかめません。

そこで、設備の利用が長期に及ぶのであれば、その費用も分散して配分しよう、というのが減価償却費なのです。

ちなみに、使用期間が1年未満のもの、取得価格が10万円未満のものは、減価償却ではなく、全額を取得した年の費用として計上します。

減価償却の方法

減価償却の計算方法で主なものは定額法と定率法です。

ここからは「定額法」と「定率法」について解説をしていきます。

定額法:

毎年、一定の額で減価償却費を計上する方法

定率法:

毎年、一定の率で減価償却費を計算する方法

なお、耐用年数を自由に決めることができると、それを何年にするかによって、減価償却費が変わってくることとなり不公平ですよね。

そのため、資産の種類毎に何年で償却するかは細かく定められています。これを法定耐用年数といいます。

法定耐用年数については国税庁HPの耐用年数表ページをご参照ください。

定額法での計算方法

定額法での計算方法は以下の通りです。

取得価額 × 耐用年数に応じた定額法の償却率 = 減価償却費

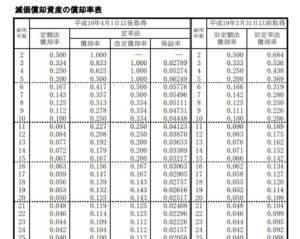

償却率は国税庁の償却率表で確認してください。

耐用年数が10年の機器で取得価額が100万円だった場合は以下の様になります。

| 定額法 | |

| 耐用年数 | 10年 |

| 償却率 | 0.1 |

| 1年目~9年目の償却費 | 100,000円 (=1,000,000×0.1) |

| 10年目の償却費 | 99,999円 期首帳簿価額-1円 <1,000,000×0.100 |

最終年の時点にて機器を継続使用している間は備忘価格として1円残します。

つまり1円残すために最後の年は減価償却費を99,999円にするということですね。

貸借対照表には「機器 1円」として残ります。

-

-

貸借対照表(バランスシート)の読み方【図解付きです】

続きを見る

定率法での計算方法

定率法での計算方法は以下の通りです。

取得価額(前期末の帳簿価格)×耐用年数に応じた定率法の償却率×(事業に使用した月数÷当期の月数)=減価償却費

償却率は国税庁の償却率表で確認してください。

なお、定められている定率法の償却率は、定額法の償却率を2倍した償却率となっており、この償却率による償却方法のことを200%定率法といいます。

さて、定額法が一定の額が減っていく計算方法だったのに対して、定率法は減価償却費が一定の割合で減っていく計算方法です。

定率法の特徴は減価償却費の金額が最初は大きく、年度が進むにつれてだんだん小さくなっていくところにあります。

取得価額から今までの償却額を引いた金額に毎年同じ率を掛けて計算するので、毎年違う金額になります。

定率法の償却額の計算方法は、毎期首の未償却残高(取得価額-すでに償却した額)に一定の償却率を掛けて算出します。

なお、定率法は一定の割合で価値が減っていく計算方法なので、いつまでたっても全額を償却することができません。

そこで定率法によって計算した減価償却費が償却保証額(取得原価×保証率)といわれるある一定の金額を下回った時は、その年から定額法に変更して減価償却費を計算します。

定額法に変更した後の償却方法は、定率法によって計算した減価償却額が初めて償却保証額より低くなった年の期首の未償却残高(改定取得価額)に改定償却率を乗じて計算します。

耐用年数が5年の機器で取得価額が300万円だった場合は以下の様になります。

| 定率法 | |

| 耐用年数 | 5年 |

| 償却率 | 0.4 |

| 改定償却率 | 0.5 |

| 保証率 | 0.108000 |

| 償却保証額 | 324,000円(3,000,000円×0.108000) |

| 1年目の償却費の額 | 1,200,000円=3,000,000円×0.400×(12÷12) |

| 2年目の償却費の額 | 720,000円=1,800,000円×0.400×(12÷12) |

| 3年目の償却費の額 | 432,000円=1,080,000円×0.400×(12÷12) |

| 4年目の償却費の額(定額法へ) | 259,200円=648,000円×0.400×(12÷12) 償却保証額の324,000円を下回ったので、定額法に変更します。 ↓ 324,000円=648,000円×0.500×(12÷12) |

| 5年目の償却費の額(定額法) | 648,000円×0.500×(12÷12)-1=323,999円 実際にはまだ機械を継続使用するので償却期間の最終年は備忘価額として1円だけ帳簿に残るように価額償却費を計上 |

定額法か定率法かはどうやって決めるのか

選択できる減価償却の方法は資産の区分に応じて、次のように決められています。

(平成28年4月1日以後に取得した資産)

- 建物:定額法

- 建物附属設備及び構築物:定額法

- 機械及び装置、船舶、航空機、車両運搬具、工具器具備品:定額法または定率法

- 鉱業用減価償却資産(建物、建物附属設備及び構築物):定額法または生産高比例法

- 鉱業用減価償却資産(上記以外):定額法、定率法または生産高比例法

- 無形固定資産及び生物:定額法

- 鉱業権:定額法または生産高比例法

- リース資産:リース期間定額法

なお、法人の場合、機械及び装置、船舶、航空機、車両及び運搬具、工具並びに器具及び備品については、定率法が法定償却方法として予め決められており、何もしなければ決められた方法を適用しなければなりません。

それ以外の方法を採用する場合には、「減価償却資産の償却方法の届出書」を税務署に提出します。

「減価償却資産の償却方法の届出書」の提出期限は、新たに法人を設立したときは設立第1期の申告書の提出期限まで、設立後既に償却方法を選定している減価償却資産以外の減価償却資産を取得した場合は 、その資産を取得した期の申告書の提出期限まで、となります。

また、決められた減価償却方法では正しく減価償却計算ができないようなときなどは、特別な償却方法の承認申請を行い、承認されると、その他の特別な償却方法により、減価償却を行うことができます。

ただし、特別な償却方法が認められるのは例外的な場面ですので、通常は決められた減価償却方法を用いることとなるでしょう。

参照:[手続名]減価償却資産の償却方法の届出 (国税庁HP)

減価償却方法は変更できる

減価償却方法は一度適用した方法を継続することとなりますが、手続きをして変更することができます。

減価償却の方法を変更したいときは、原則として、変更しようとする事業年度開始日の前日までに「減価償却資産の償却方法の変更承認申請書」を税務署に提出し、税務署長の承認を受ける必要があります。

「減価償却資産の償却方法の変更承認申請書」には、資産、設備の種類毎に現によっている償却方法、現によっている償却方法を採用した年月日、採用しようとする新たな償却方法を記載した上で、変更しようとする理由も記載します。

なお、一度償却方法を変更してから3年を経過していないときや、変更しようとする償却方法では所得金額の計算が適正に行われると認められたいときなどは原則として、承認を受けることができません。

減価償却費の節税効果について

ここまででご説明したように、減価償却費は資金の支出を伴わない経費であり、それを計上することによって税金が減るため節税効果があります。

このように減価償却費と税金とは密接に関係があります。

そして、どれくらいの設備投資を、毎年いくらの減価償却費を計上することができるかは事前に計算することができます。つまり、中長期の税金のことを考えて、適切なタイミングで設備投資を行えばそれが節税に繋がることにもなるのです。

一方、定率法の場合、減価償却費は年々減少していくことに注意しておく必要があります。

減価償却費が減少するということは、減価償却費計上前の利益が同額であれば、税金だけが増えるということとなります。

何も対策をしていなければ、減価償却費計上前の利益は増えていないのに、税金だけが年々増えていくというような状況にもなるため、税金の準備をしておかなければなりません。

まとめ

どのように減価償却を行うかにより、税金が変わるだけでなく、会計上の利益も変わってくるため、業績管理の仕方も変わってきます。

つまり、どのように減価償却を行うかを考えるのは非常に重要なのです。

また、建物附属設備及び構築物は、平成28年4月1日以後取得したものから定率法が使えなくなるなど、減価償却に関する税務上の規定は頻繁に改正されていますので、減価償却の考え方をまず理解した上で、改正もキャッチアップしていくことが必要でしょう。

ぜひ、減価償却の仕組みをしっかりと理解していただき、今後の確定申告にお役立てください。